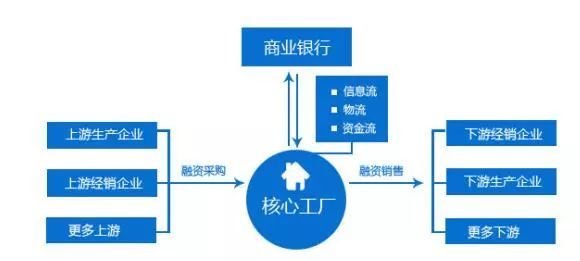

供应链金融产品包括哪些?供应链金融是指银行以核心企业为重点,管理上下游小企业的资金流程和物流,将单个企业的不可控风险转化为供应链企业整体的可控风险,立体获取各种信息,将风险控制在最低水平。

供应链金融产品:

一、应收账款融资

指企业与银行或其他金融机构签订的合同,合同质押为应收账款。在合同规定的时间和信用额度条件下,企业可以在需要时提取相关资金。这是一种短期贷款融资方式,其贷款要求是通过交割转让物权,同时使合同生效。但必须告知核心企业,取得企业的确权。

二、已确认的仓库融资

这类产品主要用于核心企业的下游融资,即核心企业的销售渠道融资,包含两种模式:

1、银行为渠道商,筹集资金,向核心企业预付相关资金,并将货物发送到银行,指定的监管企业,然后由指定企业按照银行的相关要求向渠道商贷款。

2、是核心企业不向相关监管企业发货,而是自己做监管。但是,他们也需要按照银行的相关指示进行操作。

三、融资和融资

主要分为现货和仓单融资,现货分为静态质押和动态质押,仓单融资分为一般仓单和标准仓单。

供应链金融产品:供应链金融与传统金融有什么区别?

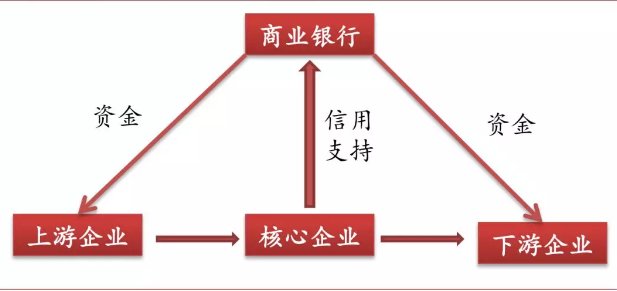

从银行的角度来看,供应链金融与传统银行融资的区别主要在于三个方面:

1、供应链成员的信用准入评价不是孤立的。银行将首先评估核心企业的财务实力和行业地位,以及其对整个供应链的管理效率。如果符合条件,并证明整个供应链紧密相连,银行将为其成员提供融资安排,不会对其财务状况进行任何特别评估。对成员融资渠道的评估侧重于其对整个供应链的重要性和地位,以及过去与核心企业的交易历史。

2、成员的融资严格限于他们与核心企业之间的贸易背景,对资金的挪用受到严格控制。核心企业信用是通过有针对性的技术措施作为控制信用风险的辅助手段引入的。此外,供应链融资还强调信用还款来源的自我补偿,即引导销售收入直接用于偿还信用

供应链金融融资模式的综合应用

应收账款融资、确认仓融资和融资仓融资是供应链金融中,三种有代表性的适合不同条件下企业融资活动的融资模式。但这三种融资模式是供应链金融的主要业务模块,可以组合形成一个涉及中多家企业的组合融资方案,比如最初的存货融资需要用现金赎回抵押商品。如果赎回保证金不足,银行可以有选择地接受客户的应收账款,而不是赎回保证金。

因此,供应链金融是一个服务于供应链节点企业间交易的综合融资方案。中欧国际商学院课题组根据中不同学科的特点总结了适用的供应链金融方案,并对深圳银行“1+n”供应链金融的发展进行了深入研究。

1、核心企业融资解决方案

核心企业实力雄厚,对融资规模、资金价格和服务效率有较高要求。这部分产品主要包括短期优惠利率贷款、票据业务(开票和贴现)、企业透支额度等产品。

2、针对上游供应商的融资解决方案

大多数上游供应商向核心企业赊销。因此,上游供应商主要配备保理、票据贴现、订单融资、政府采购账户封闭监管融资等产品,融资方案主要是应收账款。

3、下游经销商融资解决方案

对下游经销商的结算,核心企业一般采用先付款、后发货、部分预付款或一定金额内赊销的方式,经销商要扩大销售,超出额度的进货部分也要用现金(包括票据)支付。因此,针对下游经销商的融资方案主要以动产预付款融资和向中质押信贷为主,提供的产品主要包括短期移动资金贷款、票据开票、担保贴、国内信用证、保函、带担保贴的商业承兑汇票等。

上一篇: 现在一个中等的钢琴价格要多少钱?全球十大钢琴品牌介绍

下一篇: 最后一页

所有文章、评论、信息、数据仅供参考,使用前请核实,风险自负。

Copyright 2013-2020 高陵经济网 版权所有 京ICP备2022016840号-34

联系邮箱:920 891 263@qq.com glxcb.cn All Rights Reserved