来源:博时基金

摘要

常说“股债跷跷板”效应,股市预期稍有好转,债市便出现了调整。近期地产政策持续出台,经济企稳回升预期不断巩固,也给债券市场带来了一些压力。

常说“股债跷跷板”效应,股市预期稍有好转,债市便出现了调整。近期地产政策持续出台,经济企稳回升预期不断巩固,也给债券市场带来了一些压力。

根据Wind数据显示,从8月31日至9月11日中证债券型基金指数连续下跌,回调幅度达到-0.26%。具体看,该期间3312只纳入统计的债基(以初始基金为统计口径)中有2979只录得负收益,占比接近90%。

这不禁让人联想起去年十一月债市的下跌,并且开始担忧,会不会历史重现:“债牛”已经走到头了吗?债基该不该赎回?

债基的调整从何而来?

债券资产的收益主要由债券票息收入和债券价格变动这两部分构成,其中票息收入比较稳定,而债券价格会有波动。利率则是影响债券定价的主要因素,当利率上行时,债券价格下跌。

而当基金持有这些债券时,基金的资产价值就会减少,产品净值也会随之下跌。

而利率今年是怎样的表现呢?我们看十年期国债收益率,先是在1月28日达到阶段性高点2.93%,随后开启下行。

特别是7月以来,政治局会议提出加大宏观政策调控力度,一定程度上提振了市场对于下半年稳增长政策力度的信心。同时,地产政策也陆续释放宽松基调,近期经济数据有底部企稳回升态势,市场对于经济企稳的预期不断提升。

在这样的预期变化下,利率上行压力便开始显现,十年期国债收益率在8月22日触达阶段性低点2.54%,进而也影响了债券的价格表现。

债基是否会持续调整?

后续利率的走势,主要取决于扩内需(如稳地产和促消费)相关政策落地的情况,以及库存去化结束后进入新一轮补库周期的情况。目前十年期国债利率已处于近十年底部,向下调整的空间相对有限。在预期博弈之下,债市可能会有阶段性的波动。

不过,短期利率引起的波动,并不改债市长期向上的趋势。

拉长时间来看,债券市场曾出现过三次比去年11月份更大幅度的回撤,分别是在2013年、2016年和2020年,调整经历时长为5-7个月不等,调整幅度分别为-4.28%、-3.97%和-2.89%。

以这三个时点为例,即便是在最坏的情况下,我们分别在回撤前的最高点投入中证全债指数,结果会如何?

可以发现,在持有一年之后,其中有两个时点都已恢复了正收益。而在持有两年后,正收益概率为100%,收益率最高为9.57%,也是比较可观的。

更何况,当前市场整体的货币环境和资金面都较为平稳,银行理财产品并没有发生明显的赎回压力,也没有出现去年11月的流动性困境。短期利率的上下波动是正常现象,也无需太过悲观。

亏损的债基要不要赎回?

长期投资、减少择时,对于债市而言同样适用。因为债券资产始终有固定的票息收入作为基础收益打底,放长期来看,利率的调整终会告一段落,只要我们筛选的基金没有出现大的信用风险,目前亏损的净值总会迎来修复的一天。

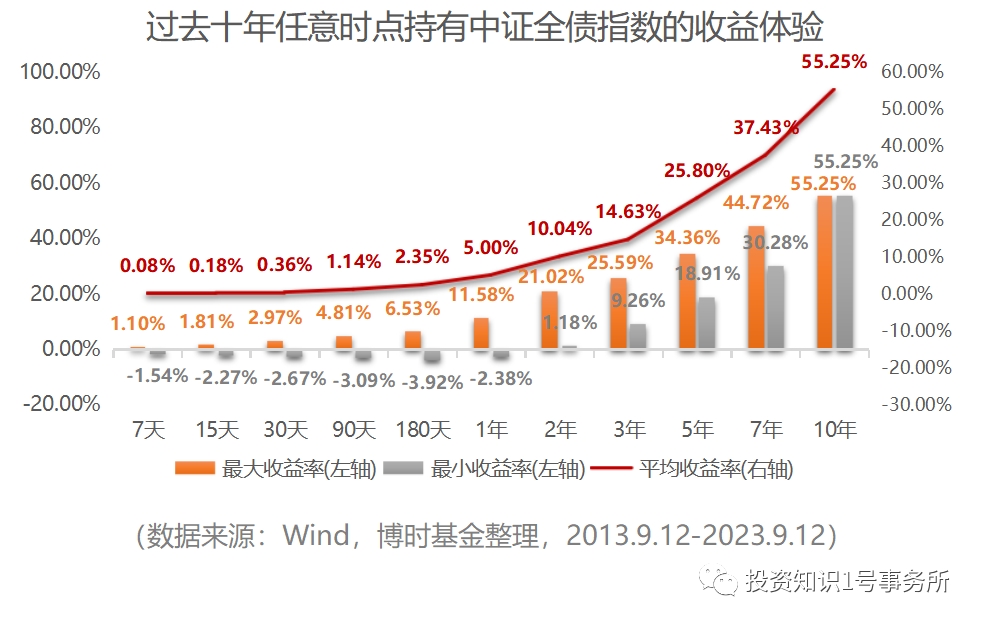

同样我们以过去十年持有中证全债指数为例。从收益体验上看,任意时点持有不同时长的中证全债指数,平均收益率随着持有时长的增加而同步上行。

特别是从收益率的极差上看,当持有期达到2年及以上时,任意时点开始持有的最大收益率与最小收益率之间的差值会随着持有时长增加而减少。也就是说,持有时间越长,择时作用就越不明显。

债券资产作为相对稳健的打底资产,在资产配置中有着不可或缺的地位和作用。不能因为短期的波动,就否认了债券的长期配置价值。拉长时间来看,债券类投资虽偶尔上下波动,但长期平稳向上的趋势始终没有变化。

债基短期出现的波动和亏损,终会随着预期与市场环境的变化而重新修复。在长期配置的前提下,对债市短期的择时操作,其实效果并不明显,甚至会加重投资负担。不妨放平心态。

上一篇: 国创医药IPO:七年无新药申请记录 市场推广费是同期扣非净利润的1.4倍|速递

下一篇: 最后一页

所有文章、评论、信息、数据仅供参考,使用前请核实,风险自负。

Copyright 2013-2020 高陵经济网 版权所有 京ICP备2022016840号-34

联系邮箱:920 891 263@qq.com glxcb.cn All Rights Reserved