三大重磅会议前夜,全球投资人一周净买股债1250亿,中国公布金融开放新11条,释放哪些信号?还有哪些可期。

对于A股投资者来说,除了围观科创板的大戏,在7月份剩下来的日子里,最为重要的还是要密切关注三件大事。

每年的这个时段,中国都将召开高级别重磅会议,以决定下半年“怎么干”。今年还有另外两个重磅会议,即7月31日晚间至8月1日凌晨的“美联储利率决议”和欧洲央行7月25日的最新利率决议。这三件大事可以说在很大程度会影响今年下半年全球经济的格局和走势。

在会议前夕,也就是过去一周,全球投资人展现出了乐观情绪。来自美银美林的数据显示,过去一周全球股债净买入额度达183亿美元(折合人民币约1250亿元)。

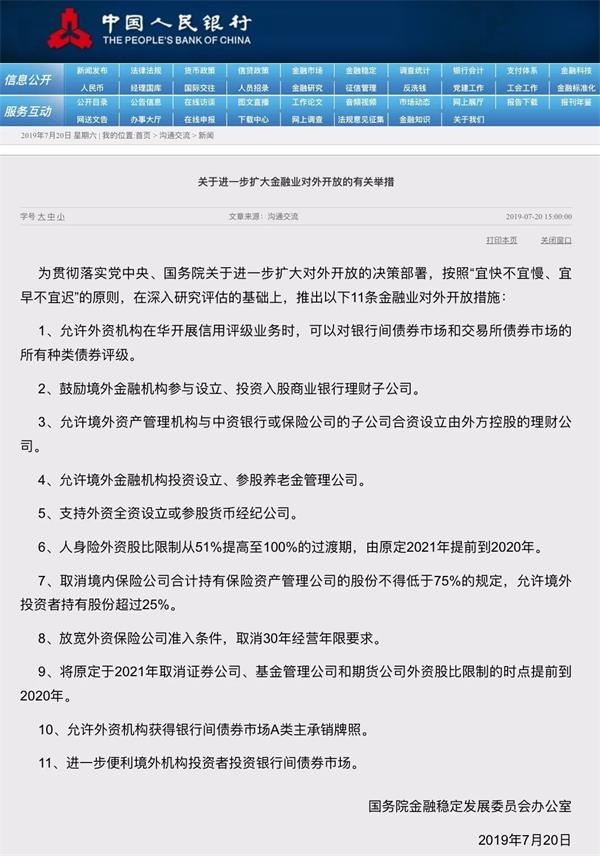

就在此时,中国也公布了11条金融业开放措施,同时召开了金融稳定发展委员会第六次会议。这究竟又释放出了怎样的信号?重磅会议又有哪些信息值得期待?

刚刚,金融行业有惊喜

7月20日,国务院金融稳定发展办公室公布了11条最新的金融业对外开放措施。

在美联储降息几乎已成定局,全球再现宽松的背景之下,中国金融业突然出现大动作,引起了业界的广泛关注。综合外媒和海外机构的看法,他们普遍认为,在上述11条金融业开放举措之中,最引人注意的是第一条:“允许外资机构在华开展信用评级业务时,可以对银行间债券市场和交易所债券市场的所有种类债券评级”。

据悉,在此之前,外资信评机构在中国无法针对所有债券提供评级,如今年 1 月获准进入中国展开信用评级业务的标普 (Standard & Poors),也只能针对银行间债券市场开展债券评级业务。可能是担心人民币贬值和中国债市评级的公允问题,据标普数据显示,目前境外投资者在中国债市的持债规模仅约占中国债市的2%。

分析人士认为,随着美联储降息的到来,美元指数可能见顶,而相应地,人民币剧烈贬值的可能性也会快速下降。借此契机开放中国债市评级,不仅可以让中国债市符合国际债市标准,也可以刺激外资投资中国债市。

随着中国债市持续对外开放和流动性的健康发展,中国债市殖利率也可以拿来与全球基准公债殖利率进行比较,境外机构投资者与境内投资者便可利用中国债券进行利差交易。总的来看,上述11条开放政策有利于本币和人民币资产价格的稳定。这也可能是过去一周,北上资金狂买A股的重要原因。

在此之前金融委开了次会

其实,在此之前的7月19日,国务院金融稳定发展委员会(以下简称金融委)还召开第六次会议。

据中国政府网,会议强调,当前做好金融改革发展稳定工作意义重大。要把金融工作放到整个国民经济循环中去统筹谋划、协调推进。要继续实施好稳健货币政策,适时适度进行逆周期调节,保持流动性合理充裕。把握好处置风险的力度和节奏,坚持在推动高质量发展中防范化解风险,及时化解中小金融机构流动性风险,坚决阻断风险传染和扩散。深化金融供给侧结构性改革,加快完善金融体系内在功能,形成实体经济供给体系、需求体系与金融体系之间的三角良性循环。要把加强党的领导和培养专业主义精神结合起来,进一步提升服务实体经济的能力、防范化解金融风险的能力、适应国际化的能力、发展金融科技的能力和金融机构治理能力,充分调动各方面积极性,共同做好工作。

会议强调,我国经济金融风险总体可控,重要金融机构运行稳健,居民储蓄率较高,处置风险能力较强。我们有党的坚强领导,有中国特色社会主义制度优势,完全有能力有信心有条件应对好各类风险和挑战,做好各项金融工作,向新中国成立70周年交出满意的答卷。

从会议的精神来看,适应国际化的能力对应的就是金融开放。而另有两点可能也值得关注。一是会议中未再有强调“结构性去杠杆”的字眼,二是完全有能力有信心有条件应对好各类风险和挑战,做好各项金融工作,向“新中国成立70周年”交出满意的答卷。有业内人士认为,从A股市场的角度来看,这意味着未来几个月的市场,存在较大概率逐步走向稳健向上的通道。

中国的重磅会议有何期待

每年的七月下旬或者八月初,中国都会要召开高级别会议,讨论经济形势,做出发展部署。按惯例,今年的会议也来到了时间窗口。那么,市场对这次会议有何期待?

在今年4月召开的重磅会议中,曾提及“注重以供给侧结构性改革的办法稳需求;守住底线,要坚持结构性去杠杆,在推动高质量发展中防范化解风险,坚决打好三大攻坚战”。由于担心“结构性去杠杆”,市场在4月下旬开始了调整之旅。那么,此次会议会不会再次有此类表述呢?从上述金融委会议精神来看,应该不会再提,当然市场还是是会继续观望。

其次,2018年底召开的中央经济工作会议,把“推动制造业高质量发展”列为2019年要抓好的第一项重点工作任务,提出要推动先进制造业和现代服务业深度融合,坚定不移建设制造强国。而在第二项重点任务“促进强大国内市场”中,着重突出了“加快5G商用步伐”。当时的会议认为,我国发展现阶段投资需求潜力仍然巨大,要发挥投资关键作用,加大制造业技术改造和设备更新,加快5G商用步伐,加强人工智能、工业互联网、物联网等新型基础设施建设。在4月份的会议中亦再次提到了高质量发展,那么此次会议会不会再度提及?若再次提及,有较大可能性会刺激到相关产业,而在房地产之后,这些产业也是投资的着力点。

第三,一些新的改革举措、新的提法是否会提及,也将受到重点关注,比如营商环境等。

欧美降息还有哪些看点

美联储主席鲍威尔最近表示,美联储正在“密切监控”美国经济增长的下行风险,并“将采取适当行动维持扩张”。此外,两位美联储决策要员强调,一旦美国经济出现跌落迹象,就需要迅速采取行动。这增强了对于美联储本月底可能降息多达50个基点的预期。

然而,圣路易斯联储主席布拉德(今年在FOMC拥有投票权)周五表示:“根据对通胀重新定位的论点以及迄今为止观察经济数据所得出的看法,希望在即将举行的会议上降息25个基点,这是委员会的决定,我会看看我的同事们对此有何看法。”布拉德表示,如果美联储降息,不赞成结束资产负债表缩减。

综合各方的言论和表态来看,在7月底的会议上,美联储大概率会降息25个基点,而不是市场预期的50个基点。与此同时,美联储应该也会在降息进度上给予市场一定的安抚,以防止市场崩盘。若要说对此次会议还有何种期待,则可能更多的在于美联储后续的行动计划上。若美联储能够继续给予较为鸽派的判断,那么,无论是黄金,还是股市都有可能受到一定程度的刺激。否则,存在夭折风险。

同样地,欧洲央行将于7月25日发布最新的利率决议。最近几周,欧洲央行已发出信号,表明有可能重启宽松政策,降息可能是首选工具,进一步降息的同时,可能还会出台某种形式的分级存款利率机制,以确保这些降息措施对实体经济产生预期效果。

市场普遍认为,欧洲央行将在9月份降息10个基点。此外,部分经济学家预期其会重启量化宽松。德国《明镜》周刊周五援引欧洲央行消息人士的话称,欧洲央行总裁德拉吉计划在11月前重启公债购买计划,以支撑脆弱的欧元区经济。

(文章来源:券商中国)

手机版

手机版

营业执照

营业执照